历经融资入冬、债务违约后,房企能否扛过新一轮偿债高峰?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:新京报

2021年,房地产行业风云诡谲,在融资收紧的影响下,房企债务违约增多。

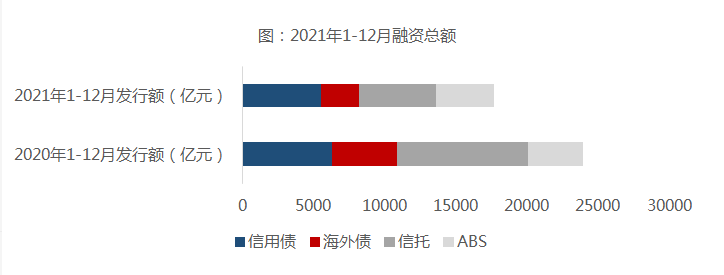

前松后紧、高开低走,是2021年房地产融资的整体走势。从机构数据来看,受累于2021年下半年融资收紧,2021年非银类融资总额同比下降26.3%,尤其是海外债、信托融资总额同比下降均超四成。

不过,去年年末融资规模触底回暖也在证明修复类政策已经起效。业内人士预计,2022年房地产融资政策将满足维持行业平稳发展的资金需求。但是,资金更多地向财务稳健、信用等级较高的优质企业归集,而中小型房企、经营激进的企业的融资空间可能受到进一步压缩。

去年非银类融资总额同比下降26.3%

2021年,房地产行业融资收紧态势显著。据中指研究院数据显示,2021年全年实现非银类融资约1.765万亿元,同比下降26.3%。其中,信用债、信托成为融资主力渠道;除ABS外,其余融资渠道同比均出现不同程度下滑,导致总规模出现大幅下降。

数据来源:中指数据CREIS

从2021年上半年来看,融资情况良好,与2020年同期相近。但在2021年8月之后,受头部房企流动性风险事件影响,市场对房地产行业信用开始持审慎态度,导致当月融资规模断崖式下跌至千亿元左右,环比几近腰斩,房企融资“入冬”。

到了2021年9月,房企海外债市场出现大幅波动,海外评级机构连续下调房企级别或展望,导致投资者信心严重不足。

同时,因为金融机构存在对前期信贷政策的误读,导致信贷端处于过度收紧状态。再加上经营端受预售资金严监管、销售下行影响,经营性资金回笼速度放缓,部分房企陷入流动性危机。

在上述多重因素叠加之下,房地产行业信用面临危机,2021年10月融资规模再度对折,仅实现融资532.0亿元,为2021年1月的20%。

从2021年10月开始,监管部门连续发声表示,应满足房企合理融资需求,同时释放多项边际利好政策。受此影响,融资压力得到部分缓解,特别是信用债发行快速回升,及时弥补了融资缺口。2021年11月、12月融资规模触底回暖,但仍未破千亿。

值得关注的是,行业融资难度虽有上升,但融资成本出现小幅下降。据中指研究院数据显示,2021年房地产平均融资利率为5.54%,同比下降0.76%。尤其是随着央行降准降息,再次释放信贷宽松信号,未来资金成本有望进一步下降。

整体来看,房地产信用债修复较快。中指研究院数据显示,2021年房地产信用债发行规模为5490.3亿元,同比下降13.1%;占总融资规模的31.1%,较2020年上升4.7个百分点。

据悉,信用债的发行主体以央企、地方国企为主,信用级别相对较高;同时面向信用债的边际放松政策力度较大,因此这一渠道在融资紧缩的环境下依然表现出了较强的韧性和融资能力。

来自中指研究院的数据显示,2021年,海外债全年发行规模为2682.9亿元,同比大幅下降40.9%;占总融资规模的15.2%,较2020年下降了3.8个百分点。同期,信托全年融资规模为5452.7亿元,同比大幅下降40.9%;占总融资规模的30.9%,较2020年下降了7.7个百分点。

海外债、信托债集中到期承压

从去年全年房地产融资走势来看,与政策不无关系。全年围绕“房地产金融审慎管理”这一主线,同时利用“打补丁”与“修正”进行完善。

而且“补丁”政策主要在去年2021年上半年释放,如3月银保监会要求加强经营贷的管理,严防经营贷违规流入房地产领域,同时多地下发文件要求严查经营贷流向;5月基金业协会叫停了基金子公司对房地产的非标融资项目等,这均是之前融资严管政策的延续和补充。

受融资收紧态势的影响,加上部分金融机构存在政策误读的情况,因此去年上半年,加速问题企业风险暴露的同时,也误伤了部分正常经营的企业。

不过,去年下半年政策做出了及时响应,以调整、修复、矫正为主,对融资进行弹性回调的指导,如倡导金融机构满足房企合理融资、鼓励收并购类债券发行等,均释放了融资边际放松的积极信号。

但是,受政策、市场等因素影响,发生债务违约的企业不断增加。据中指研究院统计,2021年发生违约风险事件的房企有12家。理财产品违约、美元债违约、信托违约成为触发违约的主要因素。另有7家企业虽未发生实质性违约,但存在进入债务展期程序、或有商票到期拒付等潜在违约事件。

整体来看,2021年发生违约风险的房企呈现大型房企增多、违约因素多样的特点。而今年上半年即是房企的偿债高峰,海外债及信托集中到期面临承压。

据中指研究院信息显示,2022年将有6589.4亿元债券到期,其中信用债占比47.0%,海外债占比53.0%。海外债偿债高峰集中在上半年,信用债集中在3-9月;海外债主要以借新偿旧形式置换到期债务,而近期发行低迷导致房企需动用自有资金偿债,部分房企将面临较大的流动性风险。此外,2020年信托发行规模为9231.0亿元,平均发行期限在1.6年左右,2022年同样面临较大的偿还压力。

资金将流向财务稳健、信用等级较高的房企

目前,无论是房企融资总额还是增速,均已在四季度内触底,随着政策的清晰、违约房企的出清,行业融资规模预计将在2022年进入新的稳定区间。

从融资渠道看,信用债受政策边际利好带动,将继续维持当前回暖状态。而海外债市场仍需一段时间消化积累的风险,短期内无明显增长动力。信托受政策制约、市场波动等因素影响,回弹空间同样有限。

此外,由于市场波动已经为下行预期做了铺垫,因此,部分房企开始通过资产变现、股权融资、股东借款等手段积极化解风险,金融机构、监管也已形成相应的风险处置原则和路径,因此预计年内出险企业的数量和频率将有所降低。

在房地产金融政策方面,近期召开的中国人民银行工作会议指出,2022年稳健的货币政策要灵活适度,保持流动性合理充裕,增强信贷总量增长的稳定性。由此来看,出于“稳妥”要义,房地产金融审慎管理会做出适当的边际调整,更多体现为各地、各金融机构在执行房地产金融审慎管理时,会考虑过渡期。

对于不同企业,融资表现将两极分化。随着这一轮行业调整,各房企风险化解能力、稳健经营能力得以展现。但在经历了去年的集中违约后,投资者风险厌恶情绪加重。

为此,中指研究院分析人士预计,资金流向将出现两极分化情况,资金更多地向财务稳健、信用等级较高的优质企业归集;而中小型房企、经营激进的企业的融资空间可能受到进一步压缩。

贝壳研究院预计,2022年一季度,房企融资额度恢复,银行与金融机构贷款额度充足,适时进行积极的资源调配,金融端率先释放,有利于保障房企的开发到位资金以及购房者的按揭贷款的充分发放。宽信用与宽金融效应将会提升行业预期。

新京报记者 袁秀丽

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。