【招商策略】乳品价格强于季节性,新能源车为车市亮点——行业景气观察(1018)

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

原标题:【招商策略】乳品价格强于季节性,新能源车为车市亮点——行业景气观察(1018)

近期通胀压力来自食品和能源价格走高;中低端白酒提价,乳制品价格上行。智能手机出货量下滑幅度收窄,集成电路贸易逆差再创新高。新能源车产销成为车市亮点,轨道交通建设有效增长,船舶制造遇冷。短期内动力煤维持上行趋势,小金属钴和电解锰价格下跌,钼系产品价格稳步持续上涨。

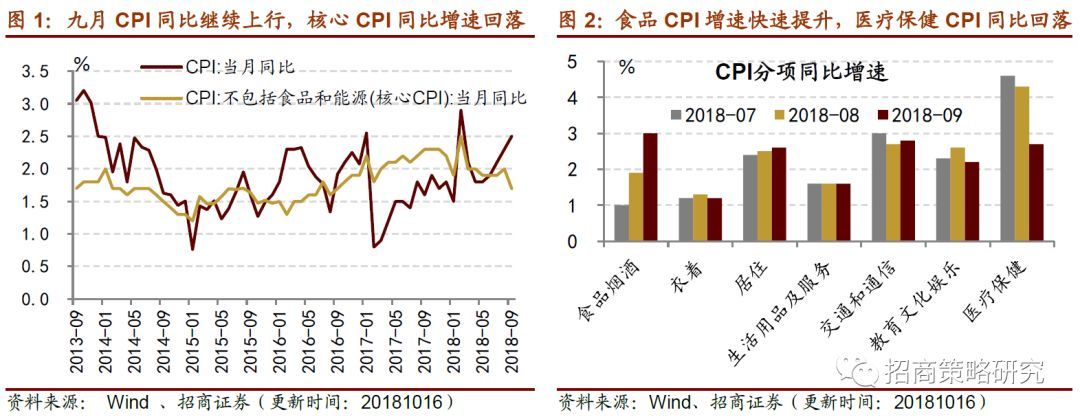

⚑【本期关注】近期通胀压力来自食品和能源价格走高。九月CPI同比增速继续上行。食品类CPI同比在最近三个月快速提升;居住成本上行压力可控。猪肉和原油价格是年内CPI上行的主要推动力。核心CPI(除食品和能源)同比增速较低且处于回落的阶段。蔬菜鲜果等价格上行可持续性较弱,预计四季度猪肉价格依然是食品项CPI的重要支撑。原油价格上行加大了居民出行和工业生产成本。中低端白酒提价,乳制品价格上行。白酒价格指数上涨,其中高端酒单价较为稳定,中低端品牌价格出现上调。生鲜乳价格环比上涨,延续了过去两个月上涨的趋势。新能源车产销成为车市的亮点。在车市整体趋冷的情况下,新能源汽车产销维持较高的增速。在补贴政策完善和双积分制度的带动下,新能源车的销售结构有望进一步向中高端方向靠拢。

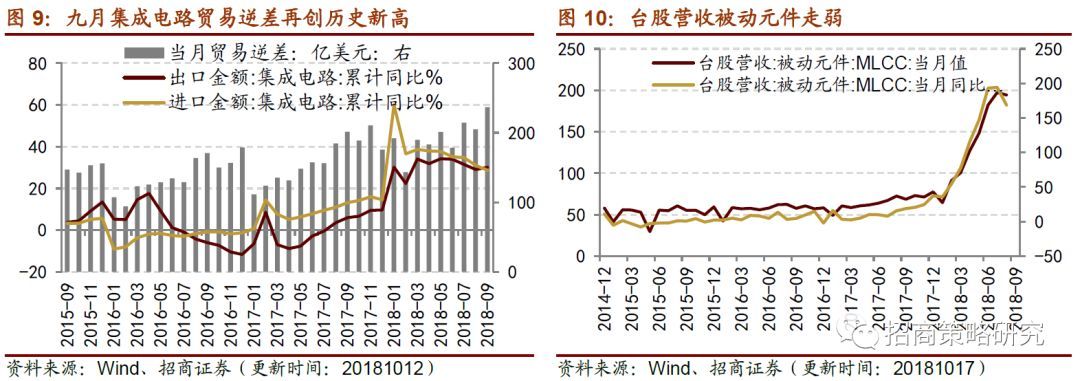

⚑【信息技术产业】九月智能手机出货量维持弱势,同比下滑幅度有所收窄。九月上市新机型数量较上月有明显回暖迹象。进入9月以来,诸如苹果、华为等多家大型智能手机厂商相继发布新品,随着新机型引发的短暂换机潮,预计短期内全球智能手机出货量或脉冲回升,但大规模的换机高峰或仍需等待5G商用的正式落地。九月集成电路贸易逆差再创造历史新高。被动元件台股营收长期强势后有走弱迹象。

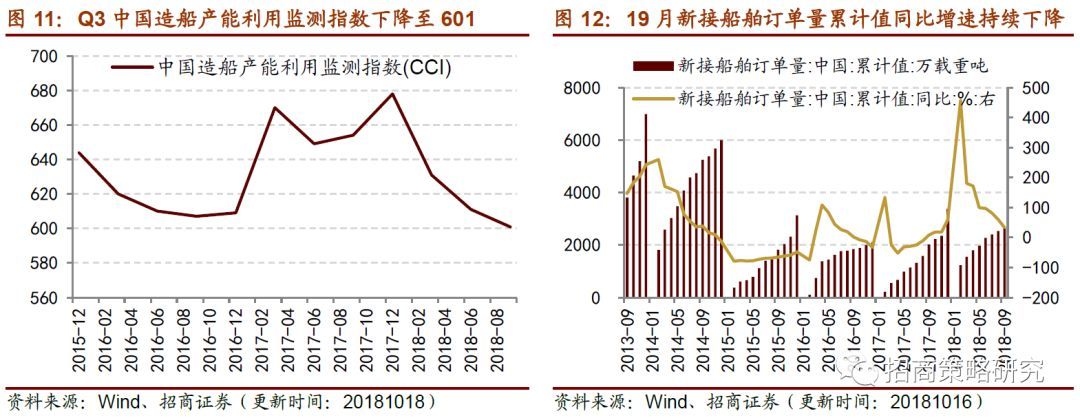

⚑【中游制造】船舶制造景气处于偏冷区间。2018年三季度中国造船产能利用监测指数同比下降8.1%;新船市场需求仍然平淡,1-9月新接船舶订单量累计同比增速回落至33.23%。轨道交通建设有效增长,1-8月国家铁路固定投资累计值回升至正增长,在铁路机车车辆投资加快和基建潮推进的双重刺激下,年前国内铁路投资可维持有效增长。

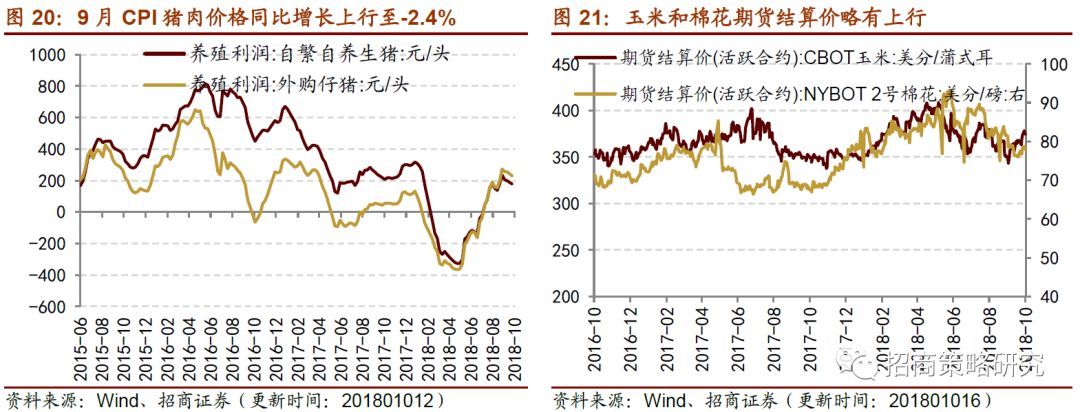

⚑【消费需求】CPI猪肉价格短期内均维持上行趋势;肉鸡苗价格重拾强势势头,环比上行幅度较大。灾情破坏性因素消散,本周寿光蔬菜价格指数持续回落。九月我国目前规模以上快递业务收入达531万亿,规模以上快递业务数量达44.8亿件,预计随“天猫双11”等购物节来临,近期快递业务收入或持续走强。国庆后的排名前列周电影票房当周收入同比增速为-26%,随着国庆档结束,电影票房进入淡季,预计未来当周收入和观影人次或进一步回落。

⚑ 【资源品】钢材维持低库存现状,节后如期迎来库存拐点,下游需求显著释放,螺纹和钢坯等价格受需求驱动上涨。动力煤价维持短期上行趋势,六大发电集团耗煤量合计同比增速保持下行趋势,跌势暂未见减缓迹象。玻璃价格跌势有所加快,水泥延续回暖势头。原油价格回落,煤化工产品价格上行空间有限,天然气LNG均价相比上周下降3.3%。过去一周LME铜、锌总库存降幅明显;小金属钴和电解锰价格下跌,钼系产品价格稳步持续上涨,钼铁、钼精矿价格均有明显上升;钒铁及其原材料五氧化二钒价格持续上涨。

风险提示:产业扶持力度不及预期,海外经济波动,贸易摩擦加剧

目 录

01

本期关注

1、 通胀压力来自食品和能源

受到食品项通胀压力的拉动,九月CPI同比增速继续上行,环比八月提升0.2个至2.5%。食品烟酒类CPI同比增速在最近三个月快速提升,蔬菜、鲜果、和猪肉价格走高为食品项通胀带来支撑;居住成本处于缓慢提升的状态,近期上行压力可控;医药保健通胀水平急速下降至2.7%,相比年初下降3.5个百分点,其中医疗服务成本下降幅度较大。

猪肉和原油价格是年内CPI上行的主要推动力。近期核心CPI(除食品和能源)同比增速较低且处于回落的阶段。蔬菜鲜果等价格上行可持续性较弱,而进入十月份生猪价格继续小幅上行,养殖利润也随之改善,预计四季度猪肉价格依然是食品项CPI的重要支撑。原油价格上行加大了居民出行和工业生产成本。

2、中低端白酒提价,乳制品价格上行

根据一号店多种白酒终端单价,较新数据显示,白酒价格指数为1060.8(截至10.12日价格),相比国庆节前出现上涨;其中高端酒单价较为稳定,中低端品牌白酒价格出现上调。截至10月10日,本周生鲜乳价格环比上涨0.6%至3.50元/千克,延续了过去两个月上涨的趋势。

3、新能源车产销成为车市的亮点

在车市整体趋冷的情况下,新能源汽车产销量维持较高的增速。根据中国汽车工业协会公布,九月新能源汽车产量为12.7万量,当月同比增速约为64.9%;新能源汽车销量为12.1万量,当月同比增速约为55.1%,同时产量同比增速快于销量增长。在补贴政策完善和双积分制度的带动下,新能源车的销售结构有望进一步向中高端方向靠拢。

02

信息技术产业链

1、智能手机出货量同比增速回升

九月智能手机出货量维持弱势,延续了八月负增长的趋势,但同比增速有所回升。九月出货量为3676万部,当月同比增速回升至-11.5%,八月同比增速为-17.4%,回升幅度明显。另外,九月上市新机型为71款,前值为40款,较上月有明显回暖迹象。进入9月以来,诸如苹果、华为等多家大型智能手机厂商相继发布新品,随着新机型引发的短暂换机潮,预计短期内全球智能手机出货量或脉冲回升,但大规模的换机高峰或仍需等待5G商用的正式落地。

2、集成电路贸易逆差再创新高

九月集成电路贸易逆差再创造历史新高。九月集成电路出口金额为83.9亿美元,进口金额为320.4亿美元,贸易逆差达到236.5亿美元,高于2018年7月达到的214.1亿美元,再创历史新高;出口金额累计增速小幅回升至30.1%,进口金额累计同比增速回落至28.6%。被动元件台股营收长期强势后有走弱迹象,9月回落至194亿新台币,8月峰值为197亿新台币。

03

中游制造业

1、船舶制造景气处于偏冷区间

2018年三季度中国造船产能利用监测指数(CCI)为601点,与2017年三季度654点相比,下降53点,同比下降8.1%;与2018年二季度611点相比,下降10点,环比下降1.6%,指数比年初有所回落,仍处于偏冷区间。

具体来看,三季度新船市场需求仍然平淡。1-9月新接船舶订单量累计为2682万载重吨,同比增速回落至33.23%。

2、轨道交通建设有效增长

2018年国家铁路固定投资原计划安排7020亿元,1-8月达到了4612.31亿元,同比增速为1.7%。今年对于全国铁路的固定资产计划投资额是2014年以来较低的一年。但是在铁路机车车辆投资增长和基建潮加速推进的双重刺激下,年前国内铁路投资可维持有效增长,有中铁总公司人士称“2018年铁路完成8000亿元投资希望很大”。

在大宗货物公路汽车运输转向铁路运输(即公转铁)政策的刺激下,铁路货运量的需求将会显著提升;中国铁路总公司在《2018-2020年货运增量行动方案》中提出,全国铁路货运量较2017年增长30%。2018年1-8月铁路货运总发送量总计为20.85亿吨,同比增长7.7%。

3、CCBFI维持上行,BDTI延续强劲

10月12日,中国出口集装箱运价综合指数CCFI为833.64,趋势由升转跌,本周下跌2.34%,中国沿海散货运价综合指数CCBFI为1262.1,上周短暂回调后,本周再度加速上行,创近期高点,本周回升3.58%。10月17日,波罗的海干散货指数BDI为1554,近一个月呈触底回升走势,本月16号刷新近期峰值,升至1578,本周环比回升4.09%;原油运输指数BDTI为963,受原油价格持续上涨,本周维持加速上行趋势,升幅达6.4%。

04

消费需求景气观察

1、CPI猪肉价格持续回升,肉鸡苗价格再度崛起

9月CPI数据显示,CPI食品同比增长小幅回升至3.6%,CPI猪肉价格同比增长上行至-2.4%,短期内均维持上行趋势。自繁自养生猪养殖利润强势上涨后回落,本周仍然维持回调态势。截至10月12日,自繁自养生猪养殖利润回落至177.2元/头,外购仔猪养殖利润回落至229.1元/头。截至10月12日,生猪价格为14元/千克,本周价格与上周持平,猪粮比为7.29。

肉鸡苗价格重拾强势势头。截至10月12日,肉鸡苗价格为5.42/羽,环比上行幅度较大,达31.23%。截至10月16日,棉花和玉米的期货结算价格本周均上涨。棉花期货结算价延续回升趋势,回升1.7%至78.33元/吨;玉米期货结算价延续反弹,本周回升2.95%至375.3元/吨。

10月17日,灾情破坏性因素消散,本周寿光蔬菜价格指数持续回落至115.58,近日有明显止跌迹象,预计未来维持震荡格局。前海农产品蔬菜批发价格指数为129.33,快速上行后,近期维持窄幅震荡格局,本周指数与上周持平。

2、 规模以上快递业务收入持续走强

9月数据显示,我国目前规模以上快递业务收入达531万亿,近一年来呈现逐步走强态势,当月同比增幅达18.5%。规模以上快递业务数量达44.8亿件,当月同比增幅达24.1%。预计随“天猫双11”等购物节来临,近期快递业务收入或持续走强。

3、电影票房持续回落

截至10月14日,国庆后的排名前列周电影票房当周收入为6.5亿元,周同比增速为-26%,较上周环比降幅达65.86%。观影人次当周值为1885万人,周同比增速为-29%。随着国庆档结束,电影票房进入淡季,预计未来当周收入和观影人次或进一步回落。

05

资源品高频跟踪

1、传统旺季来临,钢材价格震荡上行

国庆节后,钢材去库情况良好,下游补库需求提升。截至10月12日,主要钢材库存较上周下降1.78%至1066.73万吨,同比增长3.5%。与历史同期相比,钢材库存高于过去三年。低库存现状维持,节后如期迎来库存拐点,下游需求显著释放,市场情绪好转,螺纹价格受需求驱动上涨。截至10月17日,钢坯和螺纹钢的价格分别为3988元/吨和4638元/吨,钢坯价格有所回升,较上周上涨1.53%,螺纹涨势未改,较上周上涨1.22%。截至10月12日,国内铁矿石港口库存量维持下降趋势,库存回落至14357万吨,同比增速也有所下降。截至10月11日,唐山钢坯库存较上周明显下降14.45%至34.1万吨。唐山钢厂高炉开工率和产能利用率持续回升,分别为61.59%和71.29%,虽采暖限产行动即将展开,但预期限产力度或不及去年同期。

2、煤炭库存走高后开始下降

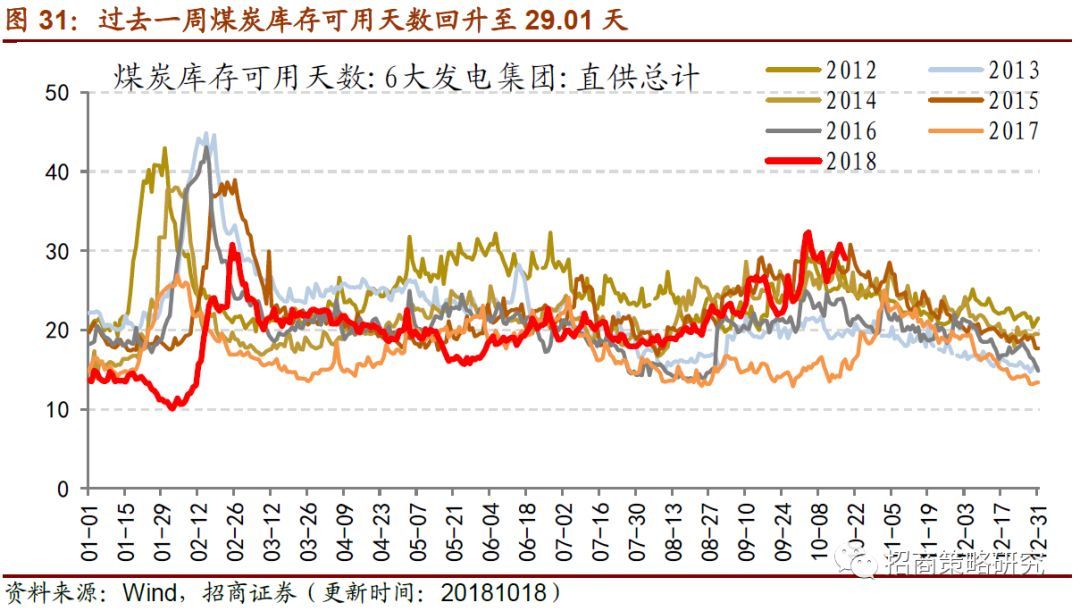

过去一周六大发电集团煤炭库存延续回升势头。10月中下旬进入动力煤传统旺季,电厂需求逐渐增强,旺季需求力度对四季度煤价走势有重大影响。周初小幅上行达到谷峰后开始下降。10月18日,六大发电集团煤炭库存可用天数较上周回升至29.01天,相比上周回升2.9天,本周峰值为30.81天。

10月17日,动力煤价维持短期上行趋势,升至652.4元/吨,本周上涨2.63%;焦煤价格为1745元/吨,维持不变。随着供暖季到来,冬储行情下,动力煤价格有望上涨。六大发电集团耗煤量合计同比增速保持下行趋势,跌至-18.4%,跌势目前未见减缓迹象。

3、玻璃价格跌势有所加快,水泥延续回暖势头

玻璃价格方面,本周价格维持下行趋势。10月17日,浮法玻璃价格本月下跌0.99%至1613.07元/吨,近期跌势有所加快。库存方面,生产线玻璃库存同比增速仍维持下行,但预计本月库存同比增速将转正;截至10月12日,同比下降0.38%。彩玻的库存同比增速为-10.03%,白玻库存同比增速经历3个月持续下跌后,下降趋势得以缓解,本周增速维持上涨趋势,本周库存同比增速为1.34%。

全国水泥均价延续回暖势头,本周各地均价涨跌互现。截至10月12日,全国水泥平均价格延续回升势头,相比上周回升0.92%至440元/吨。分地区来看,本周全国各地均价涨跌互现。截至10月12日,近一周,西北、东北地区水泥价格维持不动,华北和华东地区水泥价格分别上涨0.15%和0.69%。中南和西南本周分别小幅下跌0.04%和0.17%。

4、油价回落后煤化工产品价格上行空间有限

本周WTI与Brent原油价格回落。10月17日,WTI原油价格为69.75美元/桶,较上周下降4.67%。Brent原油价格为79.94美元/桶,较上周下降5.47%。

PTA和PVC期货结算价较上周分别下降4.63%和4.90%至7206元/吨和6495元/吨。部分化纤类产品价格出现回调,10月18日,聚酯切片价格较上周下降0.28%至10135.7元/吨,涤纶短纤价格较上周下降0.50%至10820元/吨。由于近期原油价格回落,煤化工产品价格上行空间有限;乙二醇价格较上周回落2.49%至7435元/吨。

5、 天然气价格回落

截至10月17日,液化天然气LNG平均报价4070元/吨,较上周下降3.30%。

6、钼铁价格稳步上涨,钒铁涨势强劲

价格方面,本周工业金属价格涨跌互现。10月18日,金属锌价格为23260元/吨,相比上周同期下降3.65%;金属锡价格为146500元/吨,相比上周上涨0.17%;金属铜价格为50290元/吨,相比上周上涨0.32%;金属铝价格为14110元/吨,相比上周下跌0.63%。库存方面,过去一周LME铜、锌总库存降幅明显。截止到10月17日,LME铜总库存为160900吨,相比上周下降7.26%;LME锌总库存相比上周下降6.87%至181200吨。

小金属钴和电解锰价格下跌。10月18日,小金属钴价格下跌,价格为470000元/吨。电解锰价格较上周下跌1.09%到18150元/吨。近期钼铁价格稳步上涨。钛白粉10月16日现货价为138000元/吨,较上周上涨3.76%。近期钼系产品价格稳步持续上涨,钼铁、钼精矿价格均有明显上升。

钒铁及其原材料五氧化二钒价格持续上涨。四川钒铁(50#)10月16日价格为490000元/吨,本周上涨8.89%;四川五氧化二钒(98%片)10月16日价格为450000元/吨,本周上涨7.14%。钒铁的原材料五氧化二钒持续紧缺,钒合金厂家惜售待涨情绪较浓,叠加国内环保趋紧,钒渣进口被禁止,石煤提钒难以复产,钒供给将受限,进而推动攀钢钒钛股价走强,另外下游钢材需求上涨,推动钒价易涨难跌,创历史新高,预计维持高位。

- END -

关注

重 要 声 明

完整的投资观点应以招商证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被招商证券认为可靠,但招商证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

本微信号及其推送内容的版权归招商证券所有,招商证券对本微信号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。返回搜狐,查看更多

责任编辑:

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。